tag: signoraggio; moneta, banca centrale; banca commerciale; camera di compensazione; clearing house; rifinanziamento; diritto pubblico;

COS'È LA COMPENSAZIONE BANCARIA (clearing)

La compensazione bancaria e' lo strumento tecnico utile alle banche commerciali per coprire il proprio status di perenne bancarotta fraudolenta. Ovviamente con la complicita' della banca centrale, che gestisce le camere di compensazione, luogo ove queste avvengono.

(in stesura)

:|: Come funziona in teoria la tecnica della compensazione :|:

Immaginiamo un soggetto_A in debito di € 100 verso un soggetto_B e che questi debba saldare un debito di € 100 verso una terzo attore, che chiameremo (a sorpresa) soggetto_C.

Se questo soggetto_C risultasse anche lui in debito verso soggetto_A di € 100 potremmo chiederci: "è possibile per i tre soggetti, invece di pagarsi concretamente, fisicamente e cronologicamente l'un l'altro, decidere di SALDARE tutti i loro debiti e crediti corrispondenti COMPENSANDO le cifre in gioco, all'unisono, tutti a zero e senza uso di moneta legale?".

La risposta è: DIPENDE.

Dipende da quattro situazioni ben precise, secondo le quali la risposta sarà:

1. sì, se fossimo nel mondo delle favole, ove tutto è possibile, oppure in un libro di propaganda accademica (quei libri molto grossi che si ficcano a forza in testa gli studenti per arrivare alla laurea et imboscarsi in una banca a sterminar popoli a colpi di debiti illegittimi, con la mamma felice e il padre orgoglioso di tal figliuolo che "ce l'ha fatta!");

2. sì, se i tre soggetti fossero tre comunissimi Esseri Umani operanti in una economia c.d. AL NERO, fuorilegge, ahum-ahum, illegale (se ad esempio mio cugino idraulico fosse in debito con mio cugino meccanico di € 100 per una riparazione della automobile e questo mio cugino meccanico dovesse € 100 al cugino dentista per un intervento ma che questo cugino dentista dovesse restituire € 100 al cugino idraulico per la riparazione di un tubo allo studio);

3. sì, se tutti e tre i soggetti fossero banche (infatti fanno questa cosa LOGICISSIMA alla luce del sole ogni giorno);

4. no, in tutti gli altri casi (anche in quello che stai pensando ora).

In soldoni: solo alle banche è concesso di usare la COMPENSAZIONE tra crediti e debiti. A nessun altro genere di impresa commerciale e/o agente economico presente nella società.

Questo è il grandissimo potere delle banche commerciali: operare nei confronti dei propri clienti senza il vincolo di usare moneta legale.

Come vedremo operano in questo modo anche tra loro, in seno alla banca centrale.

Ripetiamolo. Le banche commerciali regolano i conti dei propri clienti correntisti senza uso di moneta legale e regolano i saldi tra i propri clienti e i clienti correntisti di banche concorrenti (in realtà colleghe) con l'impiego della tecnica della compensazione bancaria in seno alla banca centrale, con un uso limitatissimo di moneta legale (quando non addirittura assente).

Se cliente_1, cliente_2 e cliente_3 sono correntisti della stessa banca_A e normalmente si pagano l'un l'altro con assegni (o bonifici) allora la banca opererà dei semplici spostamenti di numeri da un conto corrente ad un altro, senza spostamento di moneta legale, né contante né riserve.

I "conti correnti" che le banche commerciali hanno presso la banca centrale si chiamano "riserve" e vengono creati dal nulla (maddai?!) dalla BC stessa.

Esempio di tre persone che depositano € 1.000 nei propri conti correnti detenuti presso una stessa banca_A. Sul momento la banca_A mette in riserve la totalità della moneta ricevuta in versamento;

Scritturalmente avremo:

| banca_A |

| Attivo |

Passivo |

| riserve € 3.000 |

€ 1.000 |

deposito cliente_1 |

| € 1.000 |

deposito cliente_2 |

| € 1.000 |

deposito cliente_3 |

| totale attività |

€ 3.000 |

€ 3.000 |

totale passività |

Se tramite assegno bancario*..

*che NON E' MONETA ma solo uno "strumento di pagamento bancario", quindi tipico delle banche, inventato dalle banche e in uso solo nelle banche (vedi per approfondimento il cartello presente in questo sito informativo «No, rinunciaci: l'assegno NON è moneta»)

..il cliente_1 paga € 500 al cliente_2 e riceve in pagamento € 500 dal cliente_3 e contemporaneamente cliente_2 paga € 500 al cliente_3 (ricevendo € 500 in pagamento dal cliente_1) e cliente_3 chiude il cerchio (avendo pagato € 500 al cliente_1 e avendo ricevuto € 500 dal cliente_2) allora a livello di movimenti monetari non avverrà assolutamente nulla, avendo la banca_A stessa compensato i 3 assegni e avendone avuto come risultato lo zero aritmetico.

Si riporterà un mero conteggio di ragioneria, da spedire ad ognuno dei tre clienti nell'estratto conto mensile:

| cliente_1 |

cliente_2 |

cliente_3 |

| saldo iniziale 1000 |

saldo iniziale 1000 |

saldo iniziale 1000 |

| addebito assegno -500 |

accredito assegno +500 |

|

| accredito assegno +500 |

|

addebito assegno -500 |

| |

addebito assegno -500 |

accredito assegno +500 |

| saldo finale 1000 |

saldo finale 1000 |

saldo finale 1000 |

Nel caso la compensazione si fosse conclusa con un "avanzo da saldare" (ad es. nessun assegno era stato emesso dal cliente_3 verso cliente_1) le scritture contabili sarebbero state:

| cliente_1 |

cliente_2 |

cliente_3 |

| saldo iniziale 1000 |

saldo iniziale 1000 |

saldo iniziale 1000 |

| addebito assegno -500 |

accredito assegno +500 |

|

| |

addebito assegno -500 |

accredito assegno +500 |

| saldo finale 500 |

saldo finale 1000 |

saldo finale 1500 |

che avrebbero comportato solo uno spostamento* virtuale di numeri, ma nient'altro:

| banca_A |

| Attivo |

Passivo |

| riserve € 3.000 |

€ 500 |

deposito cliente_1 |

| € 1.000 |

deposito cliente_2 |

| € 1.500 |

deposito cliente_3 |

| totale attività |

€ 3.000 |

€ 3.000 |

totale passività |

*in realtà le banche non "spostano" numeri ma DISTRUGGONO il numero X e CREANO il numero Y; le banche sono specializzate in CREAZIONE & DISTRUZIONE.

E questo spiega perche' le banche mirino ad avere il maggior numero possibile di clienti e che questi operino quanto piu' possibile all'interno del loro (solo) recinto monetario!

Cosa avviene quando il cliente di una banca_A paga con un assegno il cliente di una banca_B

Mettiamo che il cliente_A di banca_A paghi 100 euro al cliente_B di banca_B. Ecco che, secondo le attuali regole*..

*che andranno presto a morire perché di ostacolo alla grandezza delle banche commerciali

..interviene la banca centrale (BC).

La banca_B accrediterà sul c/c del proprio cliente_B un numero pari a 100 e vanterà un CREDITO nei confronti di banca_A, di pari importo.

| banca_B |

| Attivo |

Passivo |

| riserve € 1.100 |

€ 1.100 |

deposito cliente_B |

| totale attività |

€ 1.100 |

€ 1.100 |

totale passività |

La banca_A scalerà i 100 euro dal c/c intestato al suo cliente_A ma dovrà pagare tale DEBITO alla banca_B.

| banca_A |

| Attivo |

Passivo |

| riserve € 900 |

€ 900 |

deposito cliente_A |

| totale attività |

€ 900 |

€ 900 |

totale passività |

Le pendenze (debiti e crediti) tra banche commerciali si regolano (si pagano) in moneta di banca centrale (riserve).

In seno alla BC ci sarà un vaglio (un controllo) se tra i clienti di banca_B ce ne sia qualcuno che abbia emesso assegni verso (in favore di) clienti di banca_A, al fine di COMPENSARE l'importo dell'assegno emesso dal cliente_A di banca_A verso il cliente_B di banca_B, ovvero se banca_A possa vantare crediti oltre il debito che sta per pagare. Questo, come abbiamo detto, sempre al fine di NON usare moneta legale o impiegarne il minimo possibile.

Perché la BC si occupa di questo? Perché le banche centrali hanno tra i propri correntisti le banche commerciali (BCOM), proprio come le BCOM hanno tra i propri clienti noi Esseri Umani. Operano, quindi, nello stesso modo visto prima, ovvero spostano cifre tra conti correnti speciali, chiamati "riserve". Almeno finché i conti tornano. Questi spostamenti seguono la tecnica della "compensazione", ossia avvengono DOPO che i vari crediti e debiti sono stati bilanciati. Cio' che non è possibile bilanciare, ciò che "avanza" aritmeticamente dalla compensazione viene saldato in moneta legale (finalmente!).

Se la banca_A dispone di € 1.000 presso le proprie riserve in seno alla BC allora questa sposterà il numero "100" dalle riserve di banca_A alle riserve di banca_B. Da questa situazione:

| banca centrale |

| Attivo |

Passivo |

| titoli € 2.000 |

€ 1.000 |

riserve banca_A |

| € 1.000 |

riserve banca_B |

| totale attività |

€ 2.000 |

€ 2.000 |

totale passività |

si avrà:

| banca centrale |

| Attivo |

Passivo |

| titoli € 2.000 |

€ 900 |

riserve banca_A |

| € 1.100 |

riserve banca_B |

| totale attività |

€ 2.000 |

€ 2.000 |

totale passività |

Per capire meglio allarghiamo "il giro", ripetiamo dei concetti importanti guardando schemi didattici più grandi, perché questo è un raro campo di indagine in cui più è complesso più si capisce.

Ci sono tre tipi di compensazioni possibili, tre strade per arrivare al medesimo risultato, ossia il bilanciamento tra crediti e debiti senza l'esborso fisico di "moneta legale", o per lo meno il suo impiego minimale. Perché questo? Semplicemente perché, come abbiamo detto nell'altro pannello presente in questo sito informativo, la banca commerciale NON HA moneta legale tra le sue armi a piena disposizione. Non può (come invece fa con la moneta commerciale o bancaria) crearne a volontà ma deve farsela creare dalla banca centrale (unica monopolista nella creazione di moneta legale).

perche' alla banca commerciale (BCOM) serve moneta legale?

Alla BCOM serve "moneta legale" perché è il solo tipo di moneta con la quale può redimere i suoi debiti e pagare i propri creditori (le altre BCOM, e viceversa). Dato, però, che questa "moneta legale" ha un doppio COSTO (uno è un vero e proprio costo opportunità, vedi in seguito, l'altro è un ben più vincolante costo dato dal non poterne creare a piacimento) allora ogni singola BCOM cerca di usarne il meno possibile. In che modo? COMPENSANDO i propri rapporti di debito/credito con le altre BCOM colleghe (nonché proprietarie della banca centrale, vedi azionariato di Bankitalia S.p.A.[2]).

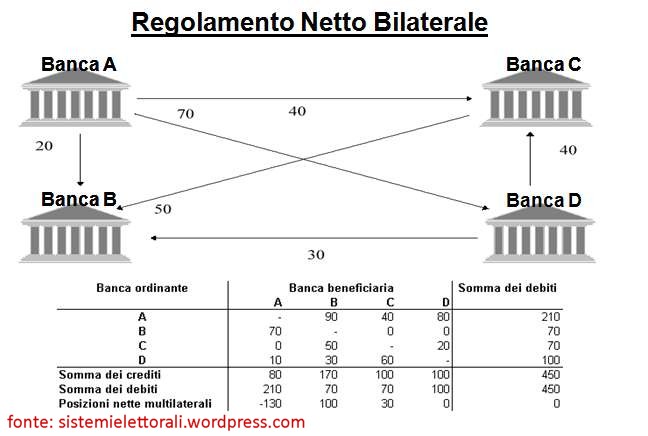

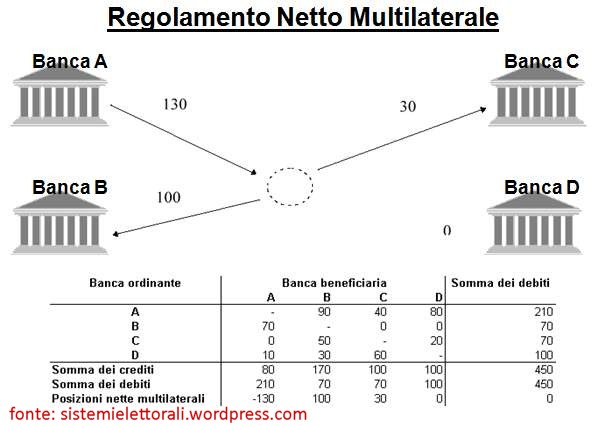

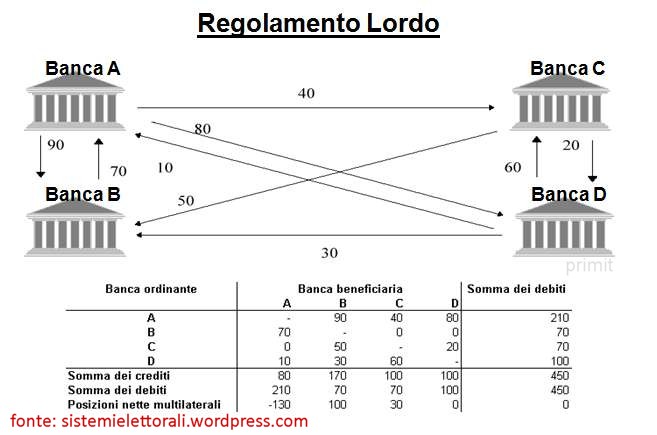

Gli schemi precedenti riportano le quattro banche (A, B, C e D) che usando uno dei tre metodi differenti (ognuno ha dei vantaggi e svantaggi ma il fine ultimo è lo stesso) COMPENSANO i propri debiti e crediti reciproci.

Attualmente la BCE opera in TARGET2 (Trans-European Automated Real-Time Gross Settlement Express Transfer System), quindi su transazioni regolate al "lordo", in tempo reale. Vuol dire che la regolazione e' "contestuale ad ogni transazione" e il pagamento (settlement) e' in tempo reale. Il TARGET2 e' coadiuvato da un sistema chiamato SEPA e da Target2 Securities (T2S). Localmente la Bankitalia spA utilizza BI-COMP. al termine di ciascun ciclo di compensazione (tre al giorno) bicomp determina per ogni banca commerciale un saldo multilaterale (debito/credito) da inviare al target2 della BCE.

Si rimanda aL sito del PRIMIT per gli approfondimenti tecnici.

Il sistema "al netto" è didatticamente più facile da capire. Il concetto finale non cambia.

Il RISULTATO finale sarà che ognuna delle banche ha pagato e si è fatta pagare quanto "in sospeso" e nessuna ha UTILIZZATO la preziosa e LEGALE "moneta di banca centrale" (ora hai consapevolizzato perché è chiamata anche "moneta legale") nelle singole pluri-transazioni.

Dove ci fossero delle "pendenze" tra due banche, però, queste sarebbero PAGATE (SALDATE, "settlement") ricorrendo a "moneta di banca centrale" e mai a "moneta bancaria/fiduciaria" (che esse controllano dal nulla).

I "conti" delle banche commerciali presso la banca centrale ricordiamo si chiamano "riserve".

E questo spiega perche' l'intero sistema bancario commerciale non ama l'uso del contante e vorrebbe l'esistenza della sola moneta elettronica, scritturale, fiduciaria, da impiegare tramite assegni e bonifici per le transazioni commerciali. e mai con le banconote.

Negli schemi precedenti la banca_A dovrà pagare "130", la banca_B riceverne "100" e la banca_C riceverne "30".

La BC gestirà tutto questo attingendo alle riserve di ognuna, quindi in "moneta di banca centrale". La banca_D non dovrà, invece, grazie alla compensazione, nulla a nessuna! E per ciò non movimenterà (né fisicamente né virtualmente) un euro dai propri conti (ovvero dalla propria "riserva").

ma perche' "BANCAROTTA FRAUDOLENTA"?

Se, per caso, la banca_A non avesse i "130" (sul proprio conto presso la BC) per pagare i propri debiti? Sarebbe compito della banca centrale assegnare un "- 130" (menocento) sul conto della banca_A e un "+ 100" (piùcento) sul conto della banca_B e un "+30" alla banca_C, affinché quest'ultime non ci perdino per colpa di banca_A, tecnicamente e praticamente in stato di INSOLVENTE.

Con questo modus operandi le (tre) banche commerciali possono continuare ad operare sul territorio PUR non avendo moneta (tant'è che la banca_A farà intervenire la BC per un prestito, con una operazione che vedremo si chiama "rifinanziamento", per pagare il debito verso banca_B e banca_C di cui sopra, che poi altro non era che un numerario elettronico iscritto in un computer della banca centrale, le Riserve, appunto).

Se tu non hai i soldi per pagare (saldare) quanto hai nel carrello della spesa al supermercato.. riesci forse ad oltrepassare la cassa?

cos'e' un rifinanziamento?

Mettiamo che la situazione prima della compensazione, fosse questa:

| banca centrale |

| Attivo |

Passivo |

| titoli € 1.000 |

€ 250 |

riserve banca_A |

| € 250 |

riserve banca_B |

| € 250 |

riserve banca_C |

| € 250 |

riserve banca_D |

| totale attività |

€ 1.000 |

€ 1.000 |

totale passività |

Dopo la compensazione, però, avremmo questa:

| banca centrale |

| Attivo |

Passivo |

| titoli € 1.000 |

€ 120 |

riserve banca_A |

| € 350 |

riserve banca_B |

| € 280 |

riserve banca_C |

| € 250 |

riserve banca_D |

| totale attività |

€ 1.000 |

€ 1.000 |

totale passività |

La banca_A ha avuto molti clienti_A che hanno speso (pagato) verso i clienti delle altre banche più di quanto gli altri clienti delle altre banche abbiano speso (pagato) verso i propri. La banca_D si è bilanciata al 100%.

Cosa sarebbe successo se banca_A non avesse avuto la riserva di "250" inizialmente ma solo, ad es. di "50" ?

| banca centrale |

| Attivo |

Passivo |

| titoli € 800 |

€ 50 |

riserve banca_A |

| € 250 |

riserve banca_B |

| € 250 |

riserve banca_C |

| € 250 |

riserve banca_D |

| totale attività |

€ 800 |

€ 800 |

totale passività |

La situazione, fermo restando gli altri valori/parametri, sarebbe stata, dopo la compensazione:

| banca centrale |

| Attivo |

Passivo |

| titoli € 800 |

€ -80 |

riserve banca_A |

| € 350 |

riserve banca_B |

| € 280 |

riserve banca_C |

| € 250 |

riserve banca_D |

| totale attività |

€ 800 |

€ 880 |

totale passività |

Ci sarebbe uno sbilanciamento nei conti della BC e questo non è possibile. Ecco che la BC, allora, E' COSTRETTA ad intervenire con un PRESTITO alla banca_A, al fine di poter saldare COMUNQUE banca_B e banca_C e non far trovare in rosso INSOLVENTE la banca_A.

La banca centrale aprirà un RIFINANZIAMENTO di "80" verso la banca_A:

| banca centrale |

| Attivo |

Passivo |

prestito alla banca_A

€ 80 |

€ 0 |

riserve banca_A |

| € 350 |

riserve banca_B |

| € 280 |

riserve banca_C |

| titoli € 800 |

€ 250 |

riserve banca_D |

| totale attività |

€ 880 |

€ 880 |

totale passività |

e ribilanciando i conti.

In questo pannello informativo ci siamo occupati di mostrare la tecnica della compensazione bancaria e alle ovvie domande che ora scaturiranno (Ma con che garanzie banca_A ottiene/pretende il rifinanziamento? Come lo ripaga? Come crea il denaro la banca centrale? Sono frequenti queste situazioni? Che conseguenze hanno nel sistema monetario?) risponderemo nell'altro pannello «Cos'è una banca centrale», presente in questo sito informativo.

Anche perché la cosa veramente importante è ricordare che la "moneta di banca centrale" chiamata "riserva" è solo una frazione della moneta bancaria (o moneta scritturale) con cui opera la banca commerciale tutti i giorni per tutti i suoi clienti. Ossia le cifre in gioco sono molto diverse nella realtà ed occorre una certa dimestichezza con il quadro generale del mondo monetario. Dimestichezza che si acquista con lo studio di queste tavole ripetuto più volte, al fine di prendere confidenza con termini e pratiche bancarie.

A tal proposito e parlando di cifre più reali: quando una banca commerciale eroga un mutuo di € 200.000 per l'acquisto di una casa, essa (la banca commerciale), non ha che la preoccupazione, in Italia e altri paesi ma non in tutto il mondo - ad es. non in Canada, UK, Australia ecc - di procurarsi una frazione di quella cifra creata dal nulla, da mettere nel conto "riserve" presso la BC. In Italia è dell'uno per cento.

Quindi parliamo di € 1.000 in "moneta di banca centrale" contro € 100.000 di "moneta fiduciaria".

Quando l'acquirente paga con l'assegno il venditore scatta tutto il meccanismo sopra descritto ma è pur difficile comprendere le grandezze in gioco, anche ora che (un po') sappiamo come sono legati i due mondi (b. commerciale e b. centrale) l'uno all'altro.

In pratica la banca_A (supponiamo sia il cliente_A l'acquirente e firmatario dell'assegno da € 100.000) risulta debitrice verso la banca_B (supponiamo che il venditore della casa sia cliente_B di una banca_B) una volta che l'assegno è posto all'incasso della cifra "100.000". E' importante che la banca_A sia, al contempo, creditrice di altre somme (dovute ad altre transazioni) verso la banca_B (o possa vantare "crediti verso creditori" di banca_B) in modo da COMPENSARE una cifra pressoché identica o comunque congrua in camera di compensazione.

Ad esempio: banca_A deve € 100.000 a banca_B che però ne deve €110.000 a banca_C che a sua volta ne deve € 90.000 a banca_A

Eccetto dove diversamente specificato, i contenuti di questo sito sono liberamente riproducibili purché sia citata e linkata la fonte (sono infatti rilasciati sotto una licenza Creative Commons BY-NC-SA 2.0) Il redattore non e' legalmente responsabile per i pensieri e le affermazioni espresse in questo blog dai visitatori. L'autore non assume alcuna responsabilità nel caso di eventuali errori contenuti negli articoli o di errori in cui fosse incorso nella loro riproduzione sul sito. Tutte le pubblicazioni su questo sito avvengono senza eventuali protezioni di brevetti d'invenzione; inoltre, i nomi coperti da eventuale marchio registrato vengono utilizzati senza tenerne conto. Questo sito non è una testata giornalistica in quanto viene aggiornato senza alcuna periodicità . Non può pertanto considerarsi un prodotto editoriale ai sensi della legge n. 62 del 7.03.2001 - Comunque,

Costituzione Italiana - Art. 21 Tutti hanno diritto di manifestare liberamente il proprio pensiero con la parola, lo scritto e ogni altro mezzo di diffusione. SE&O - Salvo Errori ed Omissioni "come scrivono le banche, in calce agli estratti conto, per evitare eventuali future azioni penali".

14,359